[toc]

买什么?

直接上结论,这俩都行

- 南方中债7-10年国开行债劵指数C(3年收益20.9%)

- 广发中债7-10年国开行债劵指数C(3年收益19.2%)

- 年收益率都是

6%-7%

国开债和国债的区别是啥?

- 国开债的发行主体是国家开发银行

- 国债的主体是财政部

- 国债和国开债的利率都是1.70%左右,国开债的利率比国债略高百分之零点几

信用都没啥大问题,反正两个都肯定不会倒,了解就行

为啥基金的收益比国开债的利率多?(举例)

重点:国开债基金能有 6%–7% 的年化收益,不是因为债券本身利率高,而是因为债劵自身价格上涨

假设你去年买了一张:

- 面值:100 元

- 票息:2.8%(每年固定给你 2.8 元)

- 期限:10 年

现在市场利率变成了 1.7%。新发债券一年才给 1.7 元利息。于是市场上的人就更喜欢你这张 每年能给 2.8 元 的老债券。市场愿意出 107 元甚至更多 来买你这张“高息”的债券!

- 你手上债券的价值上涨了 → 价格涨了 7%

- 如果你这个时候把债券卖掉 → 一年就赚了 7 元 → 7% 的收益!

所以你实际上获得了什么收益?

| 收益类型 | 来源 | 金额(示例) |

|---|---|---|

| 票息收入 | 每年利息 2.8% | 2.8 元 |

| 价格上涨 | 利率下行,债券价格涨到 107 元 | 7 元 |

| 总收益 | 合计 | 9.8 元(接近 10%) |

不过一般债券基金不持有到期,也不一下子卖掉整个组合,所以表现为年化 6%–7% 的净值上涨。

为什么买“高息”的债券?

市场为什么愿意出 107 元来买你这张“高息”的债券?市场上的人不会亏嘛?

对于买入者来说

- 每年仍然拿到 2.8 元票息

- 但他买时花了 107 元

- 每年利息 2.8 元 ÷ 107 ≈ 2.6%,但因为还有本金折价(未来只收回 100 元),综合下来年化收益率就是 1.7%

所以对买入者来说并不会亏,人家也不是傻子,只是两种不同方式,收益率一样罢了

那他为什么在收益率一样的情况下,不买1.7%的,却要花107的价格去买2.8%的

| 买入选择 | 价格 | 票息 | 实际收益率(YTM) | 投资者考量 |

|---|---|---|---|---|

| 新债,票息1.7% | 100 | 1.7% | 1.7% | 票息低,价格合理 |

| 老债,票息2.8%,买价107 | 107 | 2.8% | 1.7% | 现金流高,更高的每年利息收入 |

所以一样的收益下,有这些优点:

- 现金流更大,票息高的每年可以拿更多利息,投资者可以拿这部分进行再投资(这里金额比较小所以看不出)

- 市场上高票息的债劵一般更受欢迎(就这么无厘头)

- 如果利率继续下跌,这张债劵也可以出售

为什么不一直拿到底呢?

如果持有10年,那么收益就是28,可现在卖掉,收益只有2.8+7=9.8,为什么不一直拿到呢?

📌 情况 A:一直持有到期(10 年)

- 投入:100 元

- 收益:每年 2.8 元 × 10 = 28 元

- 本金到期返还 100 元

- 总收益 = 28 元

- 年化收益率(YTM)= 2.8%

📌 情况 B:持有 1 年后市场利率下降 → 卖掉(债券涨到 107 元)

- 投入:100 元

- 第一年拿到利息:2.8 元

- 债券价格上涨 → 卖出获得 107 元

- 收益 = 107 + 2.8 − 100 = 9.8 元

- 只用 1 年就赚到近 10% → 这个是年化收益率接近 10%!

所以说你没有亏,只是选择提前拿钱离场,而不是慢慢分 10 年拿完票息。

这就是为什么说:

🎯“提前卖出 = 提前把未来几年应得的利息打包卖给下一个人了”

而新买入的人虽然能每年收 2.8 元利息,但他是花了 107 元买来的,算下来实际年化回报也就 1.7%,所以:

🎯 所有人都赚了,谁也没“亏”,只不过有人赚快钱离场,有人赚慢钱锁息。

最后,我们为什么要买他呢?

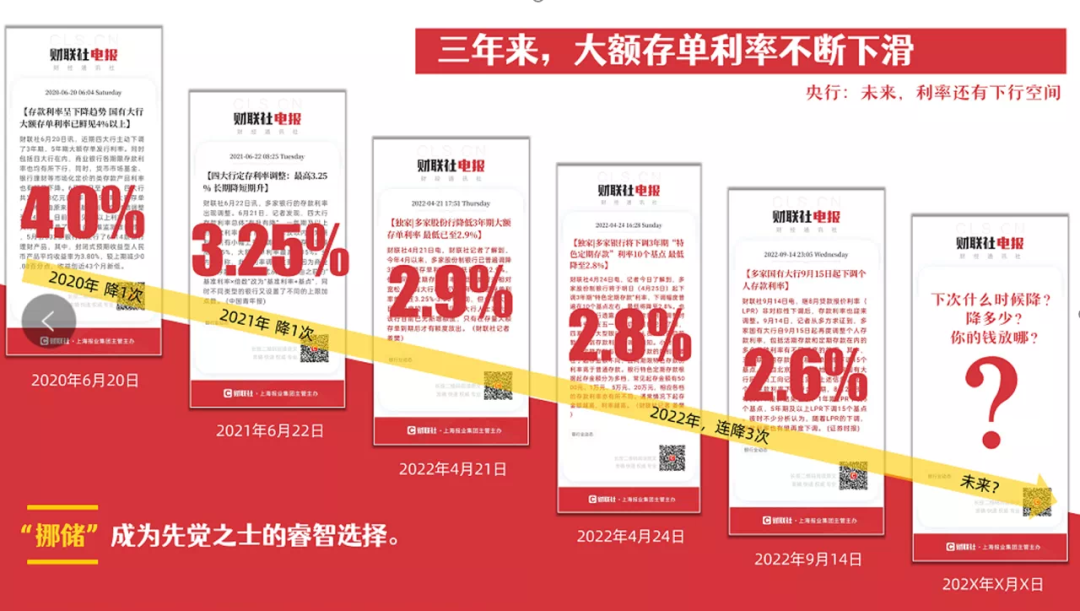

从上面的推导得到,只要国家利率下降(也称为降息),我们就可以获利!

所以……,是个人都看的出来吧